工资表的核心要素(列项)

一份完整的工资表至少应包含以下列,以便员工核对和公司存档。

| 序号 | 项目 | 说明 |

|---|---|---|

| 1 | 员工基本信息 | |

| 1 | 姓名 | 员工姓名 |

| 2 | 工号 | 公司内部员工编号(可选) |

| 3 | 部门/岗位 | 员工所属部门和职位 |

| 4 | 身份证号 | 用于社保、公积金申报和个税申报 |

| 2 | 出勤情况 | |

| 1 | 计薪天数 | 本月实际计算工资的天数(如 22 天) |

| 2 | 加班天数 | 平时加班、周末加班、法定节假日加班天数 |

| 3 | 缺勤天数 | 事假、病假、旷工天数 |

| 3 | 应发工资(税前工资) | |

| 1 | 基本工资 | �勞動合同约定的固定工资 |

| 2 | 岗位工资 | 根据岗位确定的工资 |

| 3 | 绩效工资 | 根据绩效考核结果发放的工资 |

| 4 | 加班工资 | 根据加班天数和计算规则得出 |

| 5 | 各类津贴/补贴 | 如交通补贴、通讯补贴、餐补、住房补贴等 |

| 6 | 奖金 | 如全勤奖、年终奖、项目奖等(注意年终奖的计税方式) |

| 7 | 应发工资合计 | (3.1 + 3.2 + ... + 3.6) |

| 4 | 代扣代缴款项 | |

| 1 | 个人社保 | 员工个人承担的养老保险、医疗保险、失业保险部分 |

| 2 | 个人公积金 | 员工个人承担的住房公积金部分 |

| 3 | 个人所得税 | 根据国家规定代扣代缴的个人所得税 |

| 4 | 其他扣款 | 如工会费、违纪罚款、赔偿金等(需有明确依据) |

| 5 | 代扣款项合计 | (4.1 + 4.2 + 4.3 + 4.4) |

| 5 | 实发工资 | |

| 1 | 实发工资 | 应发工资合计 (3.7) - 代扣款项合计 (4.5) |

| 6 | 备注 | |

| 1 | 银行账号 | 员工用于接收工资的银行卡号 |

| 2 | 签名 | 员工确认无误后的签名 |

| 3 | 制表日期 | 工资表制作完成的日期 |

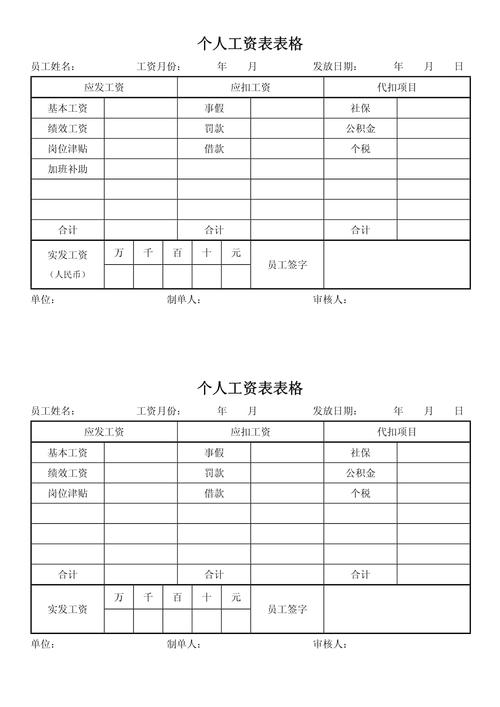

简易工资表模板(Excel版)

您可以直接复制下面的表格到Excel中使用。

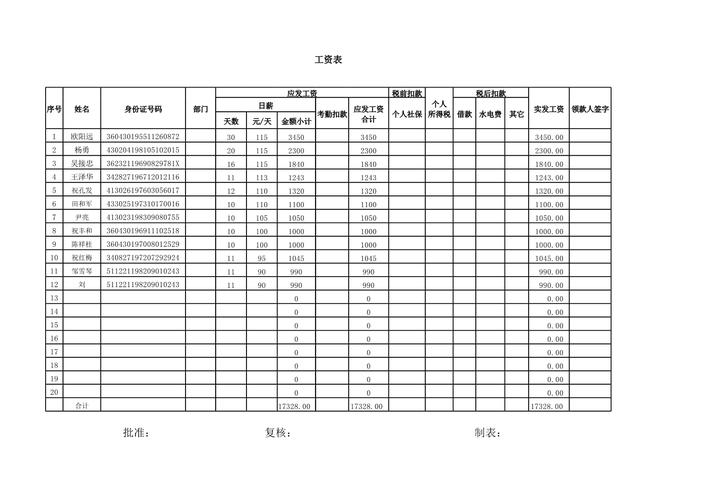

XX公司 [XXXX年XX月] 工资表

| 序号 | 姓名 | 部门 | 基本工资 | 岗位工资 | 绩效工资 | 交通补贴 | 加班费 | 应发合计 | 个人社保 | 公积金 | 专项附加扣除 | 个人所得税 | 实发工资 | 签名 | 银行卡号 | | :--- | :--- | :--- | :--- | :--- | :--- | :--- | :--- | :--- | :--- | :--- | :--- | :--- | :--- | :--- | :--- | :--- | | 1 | 张三 | 销售部 | 5000 | 2000 | 3000 | 500 | 800 | 11300 | 560 | 500 | 2000 | 290 | 9950 | | 6222... | | 2 | 李四 | 技术部 | 6000 | 3000 | 2500 | 300 | 0 | 11800 | 672 | 600 | 1500 | 290 | 10138 | | 6223... | | 3 | 王五 | 行政部 | 4500 | 1500 | 2000 | 200 | 400 | 8600 | 504 | 450 | 1000 | 0 | 6646 | | 6224... | | ... | ... | ... | ... | ... | ... | ... | ... | ... | ... | ... | ... | ... | ... | ... | ... | | 合计 | | | | | | | | [求和] | [求和] | [求和] | [求和] | [求和] | [求和] | | |

制作工资表的详细步骤

第1步:收集员工基础信息

- 固定信息: 姓名、身份证号、银行卡号、岗位、基本工资等,这些信息在员工入职时确定,通常不会每月变动。

- 变动信息: 绩效工资、奖金、津贴等,需要根据公司当月政策确定。

第2步:统计员工出勤数据

- 缺勤: 根据HR部门提供的请假单,统计每位员工的事假、病假天数。

- 事假扣款:

日工资 × 事假天数 - 病假扣款: 通常有规定(如“病假发放基本工资的80%”),

日工资 × 病假天数 × (1 - 发放比例)

- 事假扣款:

- 加班: 根据审批通过的加班记录,统计加班时长或天数。

- 平日加班:

小时工资 × 150% × 加班小时数 - 周末加班:

小时工资 × 200% × 加班小时数 - 法定节假日加班:

小时工资 × 300% × 加班小时数

- 平日加班:

- 日工资计算:

日工资 = 月基本工资 / 21.75(21.75是全年平均法定工作日)。

第3步:计算应发工资

将“第二步”中的结果代入“第一部分”的公式中,计算每位员工的应发工资合计。

第4步:计算代扣代缴款项(关键且复杂的一步)

计算社保和公积金(个人部分)

- 前提: 公司需要在当地社保局和公积金中心为员工正常缴纳。

- 计算方法:

- 社保和公积金都有一个“缴费基数”,这个基数通常是员工上一年度的月平均工资,有上下限规定(当地社保/公积金中心会公布)。

- 个人承担部分 = 缴费基数 × 个人缴费比例。

- 个人缴费比例参考(各地略有不同,请以当地为准):

- 养老保险:个人 8%

- 医疗保险:个人 2% + 大病医疗互助金(少量)

- 失业保险:个人 0.5%

- 公积金:个人 5% - 12%(公司选择的比例)

计算个人所得税(最复杂的一步)

- 公式:

应纳个人所得税 = (本月应发工资 - 五险一金个人部分 - 5000元起征点 - 专项附加扣除) × 适用税率 - 速算扣除数 - 专项附加扣除: 包括子女教育、继续教育、大病医疗、住房贷款利息、住房租金、赡养老人等,需要员工自行申报并提供资料。

- 个人所得税预扣率表(月度适用) | 级数 | 累计预扣预缴应纳税所得额 | 预扣率 | 速算扣除数 | | :--- | :--- | :--- | :--- | | 1 | 不超过 3000 元的部分 | 3% | 0 | | 2 | 超过 3000 元至 12000 元的部分 | 10% | 210 | | 3 | 超过 12000 元至 25000 元的部分 | 20% | 1410 | | 4 | 超过 25000 元至 35000 元的部分 | 25% | 2660 | | 5 | 超过 35000 元至 55000 元的部分 | 30% | 4410 | | 6 | 超过 55000 元至 80000 元的部分 | 35% | 7160 | | 7 | 超过 80000 元的部分 | 45% | 15160 |

示例: 张三本月应发工资 11,300 元,个人社保 560 元,公积金 500 元,专项附加扣除 2,000 元。

- 应纳税所得额 = 11,300 - 560 - 500 - 5,000 - 2,000 = 3,240 元

- 3,240 元落在“超过 3000 元至 12000 元”区间,适用税率 10%,速算扣除数 210。

- 个人所得税 = 3,240 × 10% - 210 = 324 - 210 = 114 元 (注意:这与模板中的290元仅为示例差异,实际计算应准确)

第5步:计算实发工资

实发工资 = 应发工资合计 - (个人社保 + 公积金 + 个人所得税 + 其他扣款)

第6步:汇总与核对

- 使用Excel的

SUM函数计算“合计”行。 - 关键核对:

所有员工的实发工资合计必须等于银行实际转账总额,这是财务工作的生命线,务必反复核对!

第7步:发放与签字确认

- 通过银行代发工资后,打印工资表。

- 让每位员工核对自己的工资条,确认无误后签字,这既是尊重员工,也是规避劳动纠纷的重要证据。

重要注意事项

-

合规性是底线:

- 按时足额缴纳社保和公积金: 这是法律强制规定,不能为了省钱而不缴或少缴。

- 依法代扣个税: 公司是个人所得税的扣缴义务人,不代扣或申报会有税务风险。

- 工资不得低于当地最低工资标准。

-

保密性:

工资信息属于员工个人隐私,公司有保密义务,工资表应妥善保管,避免无关人员查看。

-

保存期限:

- 工资表是重要的会计凭证,建议至少保存 2-3 年,以备查账或应对劳动仲裁。

-

利用工具:

- 对于小公司,如果手动计算觉得复杂,可以使用 Excel模板(网上有很多现成的模板)、薪酬计算软件 或 代账公司/人力资源服务公司的在线薪酬系统,它们能自动计算社保、公积金和个税,大大提高效率和准确性。

希望这份详细的指南能帮助您轻松管理小公司的工资表!